芯片资讯

- 发布日期:2024-01-23 08:11 点击次数:125

经过了2023年的低迷,全球半导体业将希望寄托在2024年。

从2023年第四季度开始,无论是智能手机,还是PC市场,都出现了回暖信号,供应链上相关厂商的订单开始多起来,而且,各大市场调研机构也都预测2024年将是新一个半导体周期的开始,整个电子半导体产业将进入上行周期。

对于正处在各种挑战与困难之中的中国电子半导体产业来说,2024年有望迎来更上一层楼的契机。一轮一轮的贸易限制政策,芯片企业投资(特别是IC设计企业)虚热冷却,本土新建晶圆厂陆续完成并开始量产,进口和本土芯片博弈后的信心增加,等等,这一系列事件和产业格局在过去4年内不断发生、变化后,使得人们对本土电子半导体产业发展所面临的困难、存在的问题,以及发展机遇有了更理性的认识。

在这个时间点,有一个长期被关注的话题再一次摆在人们面前,那就是国产芯片自给率能在2024年提升到什么水平。

最近,环球时报发表了一篇报道,重点关注了国产芯片自给率。文中提到,参考过去几年的发展势头,以及国内外产业政策的影响,2024年,中国本土芯片厂商将会加快生产,中国的芯片自给率可能会提高到30%-35%。

自2019年以来,中国本土芯片自给率的相关数字一直在变化,而且,不同机构和部门的统计结果和对未来的预测各不相同。

2018年之前,中国本土芯片自给率约为5%,那时是没有什么争议的。而从2020年开始,随着人们对这一数字关注度的快速提升,争议多了起来。

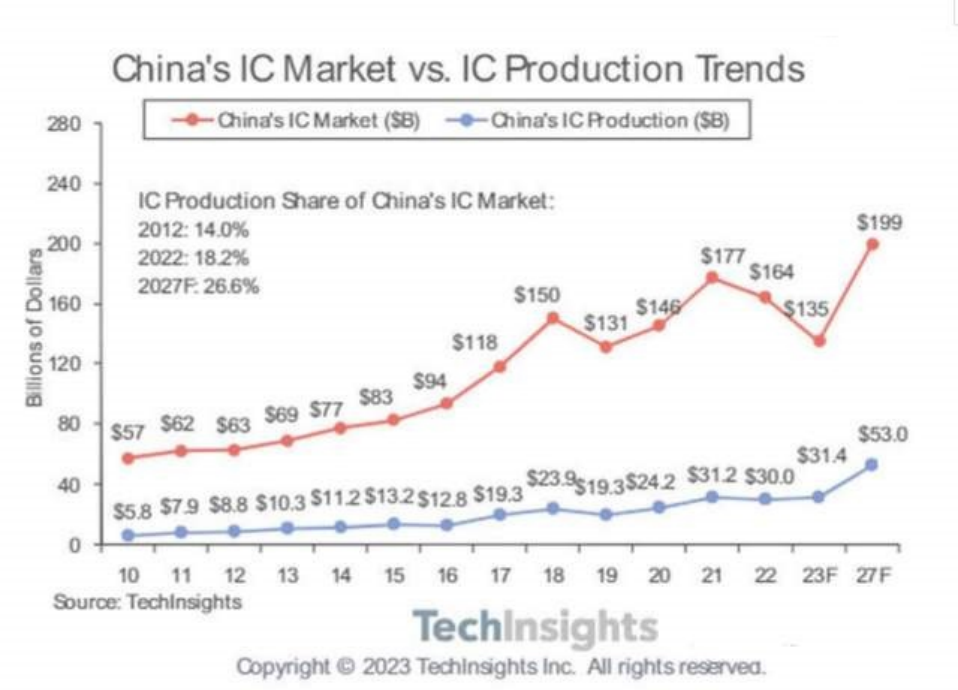

据IC Insights(已经被TechInsights收购)统计,2020年,中国大陆芯片市场规模约为1460亿美元,而中国本土生产的芯片规模约为242亿美元,计算下来芯片自给率约为16.6%,2021年约为17.6%,2022年约为18.3%。

关于2023年的自给率数字,International Business Strategies(IBS)给出的数据是25.61%,

但TechInsights认为不会达到25.61%,应该在23.3%左右,该机构认为,就算到2027年,中国大陆的芯片自给率也只有26.6%。

TechInsights表示,以2022年的数据为例,中国本土芯片制造业产值(外资制造业产值与中资制造业产值之和)约为300亿美元,其中,中国本土企业制造的芯片规模为152亿美元,外资企业制造的芯片规模为148亿美元,各自占比大约50%左右。这样计算下来,中国芯片自给率约为18.3%。但如果只算中国本土企业制造的芯片,这个数值只有9%左右。同样,2023年,广义的中国芯片自给率为23.3%,但如果只算中国本土企业制造的芯片,这个数值只有12%左右,另外的11%,是外企在中国大陆制造的,严格一点的话,并不能算进自给率。

按国际机构的广义计算方式,2023年,中国本土芯片自给率少则23.3%,多则25.61%,这两个数字是比较客观的。在这样的基础上,要在2024年实现30%-35%的目标,并不是一个“狂妄”的数字,但也不是一件轻松的事情。

01 需要做好哪些事?

那么,要想将中国大陆芯片自给率提升至30%-35%的水平,需要做好哪些事才有可能实现呢?有业界资深人士表示,至少要做好以下几点才行:找到能够为自给率提升做出贡献的芯片类型,也就是找准市场需求;要有应用爆发点,也就是爆品的出现;中国本土芯片制造业要能够顶得住,为自给率的提升提供基础保障。

中国大陆是全球市场的一部分,因此,要想实现自给率的大幅提升,必须有足够的需求支撑,也就是说,2024年,在全球范围内,应用需求必须明显好于2023年,才能实现水涨船高的效果。

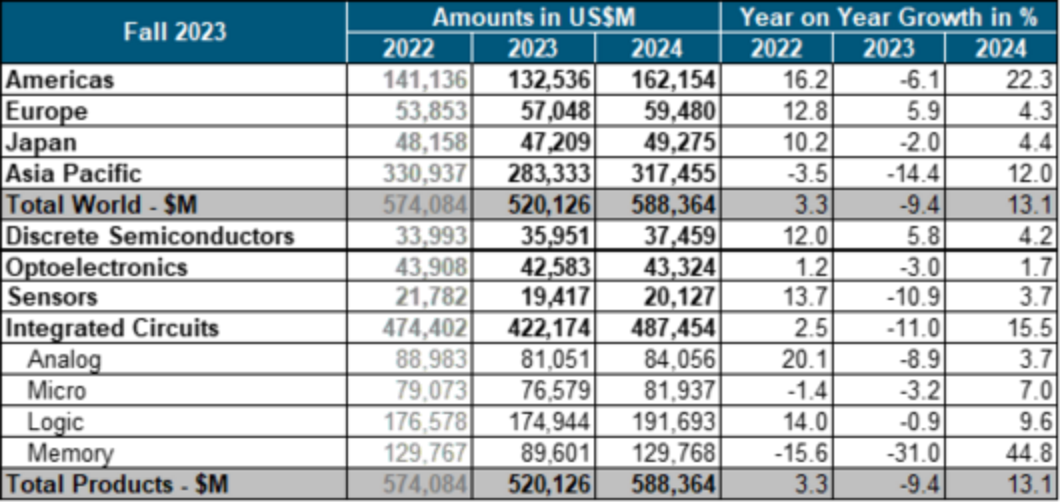

各大机构都看好2024年全球半导体业的增长,以WSTS为例,该机构认为,2024年,全球半导体市场规模将达到5880亿美元,同比增长13.1%,该机构的预期是相对保守的,IDC认为将增长20%。

按芯片元器件类型划分,WSTS认为,2024年的增长主引擎是存储器,其市场规模有望飙升至1300亿美元左右,同比增长40%以上。另外,分立器件、传感器、模拟芯片和逻辑芯片也有望取得明显增长。

按地区划分,WSTS认为,全球所有市场都将在2024年实现增长,特别是美洲和亚太地区,将实现两位数增长率。

2024年,中国大陆市场增长也存在隐忧,IDC认为,美国市场将表现出很好的需求韧性,但中国大陆市场将在2024下半年开始复苏。也就是说,在2024上半年,中国大陆市场的应用需求回暖不如预期。

下面看一下前文提到的,业界资深人士认为提升中国本土芯片自给率需要做好的三件事,也就是:找准市场需求,有爆品出现,本土芯片制造业要能够顶得住。

从以往的发展水平,市场需求,以及本土生产能力来看,2024年,能为中国本土芯片自给率提升做贡献的主力芯片元器件是模拟芯片、功率器件和传感器这三大类。

模拟芯片涉及的种类和数量非常多,中国本土自给率也较高,一个重要原因是这些产品不依赖于先进制程工艺(16nm及以下),中国本土晶圆厂的生产能力完全可以满足市场需求(能满足80%左右),例如,射频芯片, 芯片采购平台包括功率放大器(PA)和滤波器,早些年,中国本土相关产品只能满足低端应用需求,现在,各种中端产品也能实现本土生产了,如多数4G功率放大器和滤波器,部分5G相关芯片也有所突破,不过,高端射频芯片的本土生产能力依然不足,如果能在这方面实现突破,那么2025年芯片自给率达到70%的目标(这是2020年提出的)完全有希望实现。但就目前的高端射频芯片设计和制造能力而言,距离这个目标还比较远。

电源管理和显示驱动芯片也是模拟芯片中的重要组成部分,随着智能手机、AR、VR、智能汽车的发展和普及,对各种电源管理和显示驱动芯片的需求持续提升。在这方面,中国台湾的相关企业起步更早,原本占有更高的市场份额。最近这些年,中国大陆相关企业的数量和质量不断提升,已经给台湾地区同类企业和产品造成了很大的竞争压力。以前,很多中国大陆相关芯片设计企业都找中国台湾的晶圆代工厂生产,但经过近些年的发展,中国大陆相关晶圆厂的制造能力快速提升,已经能够形成很好的本土设计、制造、封测闭环了。

功率器件的情况与模拟芯片类似,本土的设计和制造能力已经成熟了,绝大多数产品都能自给,而且,在高端产品领域(如SiC和GaN)也在不断突破,与国际大厂之间的距离不像传统芯片材料工艺那么大,而且,类似于SiC和GaN的市场规模并不像宣传的那么大,其整体市占率不高,对芯片自给率贡献也有限。

传感器,中国大陆还是以中低端产品生产为主,中高端方面,与国际大厂之间的差距依然存在,特别是晶圆代工制造能力,规模和质量都有很大提升空间。

中国大陆最需要突破的是高性能处理器和存储器的制造能力。相对而言,中国本土的DRAM和NAND闪存制造能力提升比较快,但由于这类大宗存储器产品的技术和产品迭代速度比较快,而中国大陆相关IDM又受制于半导体设备和相关工具的国际采购限制,因此,虽然突破了前几代产品的设计和制造难关,但最新制造工艺技术产品难以在短期内实现规模量产。

高性能处理器,特别是数据中心、云计算和AI服务器必需的CPU、GPU和FPGA,是中国本土化的最大短板,无论是设计,还是制造,处于全方位落后状态,提升的难度也最大,因为这是一项系统工程,需要芯片设计、EDA工具、高水平晶圆产线建设,以及高端半导体设备的全面支持,都做好了,才能实现自给率的突破。如果有朝一日实现了高性能处理器的跃迁,整体芯片自给率将大幅提升。

爆品方面,这是可遇而不可求的,一类应用或一款终端产品的爆发式增长,往往是突发的,很难事先预料到,就像去年9月华为Mate 60系列手机的推出,短时间内引爆了市场,特别是本土芯片元器件供应链,掀起了一阵热潮,为自给率提升贡献了不少。2024年,类似的产品是否能够出现,现在不好说。

就可预见的应用而言,汽车市场可以为本土芯片提供更大的发展空间。中国汽车市场约占全球份额的30%,最近,中国汽车出口量历史性地超过了日本,成为全球最大的汽车出口国。同时,中国大陆是车规级芯片需求量最大的市场,然而,中国汽车芯片自给率还不足10%,用于动力系统、底盘控制和ADAS的关键芯片都被国外巨头垄断,这也限制了中国向汽车产业强国的发展脚步。

在汽车芯片中,用量最大的是MCU,这一类芯片几乎被国外芯片大厂垄断,中国本土供给率非常低。近些年,中国大陆厂商从与安全性能相关性较低的中低端车规级MCU切入,如雨刷、车窗、遥控器、环境光控制等车身控制模块,并开始研发智能汽车所需的高端MCU,如智能座舱、ADAS等应用。在过去几年里,多家中国本土车企都在向芯片领域投资,但行业资深人士表示,车企多数只做边缘芯片,不具备核心芯片研发能力。要想在这方面突破,还需要踏实工作和长期投入。

中国本土芯片制造方面,本土晶圆厂建设如火如荼,中芯国际、华虹集团、合肥晶合集成都在积极扩产,新产线主要面向显示面板驱动芯片、CIS、ISP和功率器件等使用成熟和特殊工艺制造的芯片产品。

据统计,2023年,中国大陆晶圆厂产能同比增长了12%,达到每月760万片晶圆,预计相关本土芯片制造商将在2024年将18个新建项目投入量产,2024年产能有望同比增加13%,达到每月860万片晶圆。特别是成熟制程(28nm及以上),产能会大幅增加,预计2027年中国大陆成熟制程产能占比有望达到39%。

在成熟制程快速增长的同时,先进制程(7nm及以下)的规模量产短板在短时间内依然难以解决,这是制约中国本土芯片自给率大幅提升的主要障碍,要想实现70%的芯片自给率,这个问题必须想办法解决,否则不可能达成目标。

02 结语

从最近几年的进出口情况来看,中国本土芯片自给率确实在持续提升。

2021年,中国进口了4400亿美元的芯片,占全球芯片产能的80%左右;2022年,中国进口了4100多亿美元的芯片,占全球芯片产能的73%左右。

中国海关总署官网数据显示,2023年,中国累计进口集成电路4795亿个,较2022年下降10.8%;进口金额3494亿美元,同比下降15.4%。同期,二极管和类似半导体器件进口量下降了23.8%。

中国市场每年消耗的芯片数量巨大,并且随着消费水平的提高,中国对半导体产品的需求在不断增加。在这种情况下,进口减少,意味着本土制造能力在提升,正在减少对进口芯片的依赖。

审核编辑:黄飞

- Skyworks、Qorvo两家射频芯片巨头合并2025-10-30

- 恩智浦(NXP)25Q3 财报受益于汽车芯片2025-10-29

- 安世半导体(Nexperia)接连遭遇双重监管冲击,BOM表芯片缺货怎么办!2025-10-17

- 安世半导体遇 “双向围堵”:荷兰冻 147 亿资产,中国限在华器件出口2025-10-16

- 全球FPGA芯片市场布局2025-10-08

- 瑞芯微 RK3588 与即将量产的新旗舰芯片 RK3688 对比解析2025-09-29